赚的更多、波动更少--可能是每个普通投资者最大的愿望。

在金融学上有个挑升的策动来描述:夏普比率(SharPE)。省略算法是将投资者产生的答复减去无风险利率,然后将该数字除以其答复的轨范差(也便是波动)。

夏普比率揣度投资所承担的每个颠倒单元风险产生了若干逾额答复。

也便是说,光赚的多并不够,需要计议你承担了若干风险。

巴菲特也好,芒格也好,他们的成法律讲解东说念主羡艳,但大部分东说念主作念不到芒格那样,忍耐净值腰斩的可怜。

比拟于大涨,大跌给投资者带来的可怜甚而更大。

“稳稳的幸福”是大部分东说念主的追求,养老基金、退休基金这么的专科机构也不可接受大幅的波动。

关联词,市集上每年齐有大赚的基金,但少有能历久提供高夏普的居品。

人人最成绩的对冲基金,和你思的绝对不一样

2023年1月,LCH统计的对冲基金年度榜单发布后,媒体惊呼,“对冲基金之王”换东说念主了。

达里欧创立的桥水基金此前历久占据着人人最收效对冲基金宝座,这一次,它被杰出了。

登上“对冲基金之王”宝座的是Ken Griffin和他的城堡基金(Citadel)。

凭据LCH的数据,Citadel在2022年为客户赚了惊东说念主的160亿好意思元,自1990年创立以来累计为客户赚了659亿好意思元,向上了1975年创立的桥水基金584亿好意思元的累计收益。

Citadel这个事迹多狠恶?

2022年好意思国市集遭受股债双杀,纳斯达克指数大幅回调。此前无比色泽的老虎系基金在这一年集体折戟,知名科技股基金Viking在这年巨亏30亿好意思元,2021年最成绩的基金TCI更是亏了81亿好意思元,就连“小巴菲特”Seth Klarman的Baupost齐亏了15亿好意思元。

Citadel在这一年赚的160亿好意思元,一举破裂了鲍尔森在2007年作念空次贷一役所赚的150亿好意思元的历史纪录,尔后者被称为“有史以来最伟大的交往”。

2023年,好意思股在大幅波动下最终大涨,而Citadel依旧大赚81亿好意思元,赓续扩大在对冲基金榜单上的最初上风。

尽管盈利是如斯惊东说念主,但Citadel更让东说念主称说念之处是其强盛的夏普进展。

比如在2023年好意思股最终大涨的这一年,Citadel的收益率是15.3%,似乎远不如标普500ETF VOO的24.2%,但要是看夏普进展:

Citadel的夏普值高达2.51,远超VOO的1.09%,原因是当年的波动率(上表中体现为轨范差4.50%)远低于VOO的18.51%。

也便是说Citadel所承担的每单元风险产生的收益大幅杰出于好意思股基准指数,而这也曾是VOO曩昔十几年里最高的夏普值了。

Citadel的这种无视市集涨跌、拒绝回撤且握续盈利的才调,在2022年和2023年这两个充满泛动的年份里体现的长篇大论。

这实在颠覆了投资者对于对冲基金这个行业的理解,《华尔街日报》在此后的一派报说念里径直称Citadel重塑了对冲基金业。

对冲基金在东说念主们心目中的印象是什么呢?

对冲基金最初的横空出世,是击溃英镑的索罗斯,是在科技股挥斥方遒的Julian Robertson和他的老虎基金,是金融危境中的大空头鲍尔森。

这些明星治理东说念主以看准想法后的鸠合押注著称,他们的高光时刻是如斯注释,繁密资金趋之若鹜。

关联词,明星基金不仅并非“时期的一又友”,反而“盈亏同源”。

明星对冲基金Amaranth Advisors豪赌自然气巨亏60亿好意思元后于2006年倒闭;老虎系教父Julian Robertson在2000年科网泡沫中巨亏,投资者撤资高达80亿好意思元;大空头鲍尔森在2008后事迹飘忽不定,再无此前的魅力;即便老辣如索罗斯,终末也清退了系数外部资金。

投资东说念主们舔干净伤口,意志到哪怕巨匠也无法委托毕生,“鸡蛋不可放到一个篮子”里,于是对冲基金FOF(基金中的基金)随之而来。

FOF给投资东说念主画了一个诱东说念主的饼:他们收取一定用度,找到人人最优秀的对冲基金司理,将他们整合成一个多元化、不关连且高答复的投资组合,监控他们的进展,并偶尔从基金中剔除最弱的基金。

2009年,“史上最大的庞氏骗局”麦说念夫暴雷,投资东说念主们颤抖的发现,几家最大的FOF齐牵连其中。这些FOF拿着不菲的治理费,却踩了最大的雷。

岂论是明星巨匠执掌的“单一治理东说念主基金”,如故看起来很好意思的FOF,齐不可给投资东说念主带来“稳稳的幸福”。

讪笑的是,对冲基金的出现恰是但愿惩处投资者的问题。

第一只对冲基金竖立于约莫75年前,其时,记者兼社会学家Alfred Winslow Jones筹集了 10 万好意思元的种子资金。其时,他的想法很简单,但具有鼎新性:通过买入他觉得被低估的证券,同期对冲投资组合,即卖空他觉得被高估的证券。这么,岂论市集高涨如故下落,他齐不错成绩。

70多年后,尽管频频会有事迹骄东说念主的对冲基金,但永恒难以让投资东说念主舒畅。

惨淡的现实让整整一代投资者隔离了对冲基金,尤其在2008年后,对冲基金行业险些是系数投资行业中唯独停滞甚而萎缩的。

这种情况在2017年开动徐徐改变,一种名为“多司理战略”的基金似乎确切作念到了“市集关连度低,相识且握续获取逾额收益(Alpha)”。

其中最典型的代表恰是:Ken Griffin创建的Citadel。

Citadel:像造车一样作念投资!

Ken Griffin的东说念主生如同开了挂。

Griffin出身在一个连合创业者家庭,父亲从事建筑材料行业,家庭场所小镇最大的老板是IBM。企业家和时间的视角在他日后的发展中起了至关遑急的作用。

Griffin从小的梦思便是赚大钱。高中开动,他自学完编程,就开了一家考虑公司。他的投资生计肇端于在哈佛读本科时买的两份看跌期权。这笔交往让他赚了5000好意思元,但更震憾他的是,这笔交往中他卖掉期权的价钱低于表面上的公允价值,而券商却通过套利得到了无风险利润。

自然赚了钱,但却被别东说念主“割了韭菜”,Griffin不可忍,他又开启了学霸模式,自学了期权订价等多样金钱订价表面。在一个偶然的契机下,他发现可转债的套利契机。在大学寝室里,他召募了东说念主生第一个基金,注重开启投资生计。

10年后的2001年,Griffin年仅33岁,毕业后从没在职何华尔街机构职责过,但却一手作念出了人人前五的对冲基金,此时Citadel的金钱治理限制已达60亿好意思元。

Citadel旗舰基金Wellington Partners在此前十年的平均年答复率高达30.01%,其他四只好意思国和离岸基金的年净答复率也惊东说念主地相识,最低为19.44%,最高为28.8%。在曩昔十年中,Citadel的基金仅在1994年亏欠,其时Wellington下落了4.3%。

此时的Citadel就也曾展示出名满宇宙的特质:

索罗斯、鲍尔森等齐是伟大的基金司理,而Griffin不同,他不仅仅基金司理,他更是CEO。从第一天起,Griffin的想法便是打造一家最佳的交往公司。尽管我便捷是一流交往员,但他很早就退出交往一线,全身心参加到Citadel的业务治理和基础设施打造中。

Citadel的核激情念是“历程(Process)”,Griffin的理念是学习丰田的“精益制造”,将投资过程改革为访佛汽车分娩线上的每一个模块。

与一般对冲基金专注交往东说念主才不同,Griffin聘请了多量治理东说念主才来校阅公司每个“历程”,还请了波士顿考虑这么的治理考虑巨头来分析校阅投资过程的系数要素。

早在1990年代,Citadel就纵情参加成立数据和时间设施,普及每个法子的自动化。

围绕一家资管公司的每个“历程”,岂论是成立老本结构如故校阅投资秩序,Citadel的想法是“量化能量化的东西。尽可能地去除东说念主为成分”。

华尔街对此的评价是:“Citadel的研发和盘算历程更像是一家运转淡雅的制造公司,而不是一家资管公司”。

基于这套“精益制造”的撑握体系上,Citadel得以有才调开疆拓境,而Griffin展示了他另一个矫健的才调:吸收东说念主才。

1994年,Citadel从起家的可转债套利膨胀到统计套利;2001年,开动涉足股票多空;2002年,涉足大批商品投资等等。

跟着一个个战略的重复,Citadel开动不再像传统的对冲基金,时常对冲基金大齐专注一种交往类型,Citadel这种膨胀新战略的才调实属生僻。

在攻城略地之际,Griffin对于风险一直颠倒警惕。除了一贯的优化风控“历程“外,Griffin一直嗜好要紧的危境。1998年驰名的历久老本治理公司(LTCM)收歇音问流出后,他第一时期飞去LTCM的办公室了解确定。

宽裕的准备、矫健的资金实力让Griffin成了好多危境的大赢家。LTCM收歇时,Citadel抄底退回券;逍遥收歇后,Citadel抢下了逍遥最顾惜的动力交往部门;2006年和2007年,Citadel又在Amaranth和Sowood两家对冲基金堕入逆境时廉价拿下繁密金钱。

关联词,2008年,Ken Griffin和Citadel栽了个大跟头。

当贝尔斯登收歇后,Griffin和他的交往员们蜂涌而至,买入多量他们觉得被低估的投资,其中大部分是金融鸿沟的投资。

这一次,他失计了。这一场危境的范围之广,影响之大,远超他的预期。

系数这个词金融市集的瘫痪以及之后作念空禁令的出台,让Citadel巨亏80亿好意思元,被动暂停投资者赎回。

Griffin过后回首:“咱们在16周内损失了投资者一半的资金。在此前的20年里,咱们从未出现过两位数的亏欠,关联词在16周内就损失了一半的资金。”

图为Citadel自竖立至2022年的事迹图,时间唯独两次年度亏欠,分辩是1994年和2008年。

这场历史性的金融危境透顶改变了Griffin,他提到:

Citadel不再是他所谓的“存储企业”,他们不再购买“要是咱们觉得一项金钱很低廉,况兼跟着时期的推移会为咱们创造价值,咱们就会购买它,为它提供资金”。

现在,“咱们从事的是搬家业务。因此,除非咱们觉得有颠倒明确的事理证据咱们领有的金钱很快就会增值,不然咱们不会这么作念。而且,咱们将业务从金钱欠债表密集型业务改革为——从某种兴味上说——系数以技巧为基础的业务。”

“那Netflix本季度的订阅量会向上预期吗?亚马逊的AWS云收入会向上预期吗?如今,Citadel所作念的一切齐是基于技巧和基本面的投资有策动。这与08年之前咱们专注于金钱欠债表的业务不同。

Citadel的作念法是:尽可能的减少与市集的关连性,专注在逾额收益的挖掘。

十年后,全新的多司理基金崛起了!

多司理基金—Alpha工场

高盛给多司理模式的界说如下:

多司理对冲基金投降的战略是基于将老分内拨给多位投资组合司理(“PM”或“小组”)的战略。

PM彼此独随即治理这些老本,况兼时常凭据我方的事迹而不是系数PM的总后果得到报酬。大型多司理公司不错领有100名或更多的PM,而较小的公司可能愈加鸠合,尽管PM 数目一丝是不往常的,因为PM多元化不错带来权臣的收益。

这些公司的PM时常具有细粒度的专科化,举例交往特定的股票市集部门、套利并购交往或以特定形状交往利率。PM时常施行的战略侧重于产生一致的alpha值,同期阻挡beta值并与更庸俗的市集保握较低的关连性。

多司理平台时常还接管严格的投资组合构建和风险治理框架,旨在确保PM治理的投资组合顺应他们的专科学问,同期也有助于阻挡任何单个PM对系数这个词投资组合的负面影响。

多司理基金时常诓骗不同进度的杠杆来放大各个司理产生的alpha值。高盛意想,多司理基金平均使用约 5.3 倍杠杆。

一定进度上多司理基金有点访佛FOF,里面有上百名PM各自孤独治理头寸,但条目每个PM齐尽可能保握市集中性。

而在各个PM的投资组合之上,有一个相配大的“中心头寸”,既不错对消鸠合头寸,也不错加多高后劲交往。中心头寸的PM可能会出售多个PM握有的股票算作对冲,或者加多他觉得可能进展淡雅的PM的头寸,时常齐是在他们不知情的情况下。

风控是多司理基金的中枢,对于旗下每个PM的回撤有严格的治理,在最顶点的情况下,事迹会被逐分钟追踪,条目可能颠倒尖刻:赶紧止损——不然就有被公司裁人的风险。

在这种基金下,多司理基金把我方变成了一家Alpha工场:每个PM偏激团队便是一个个孤独挖掘Alpha的车间,然后通过中央头寸的治理调遣,将这些Alpha运输到系数这个词基金层面。

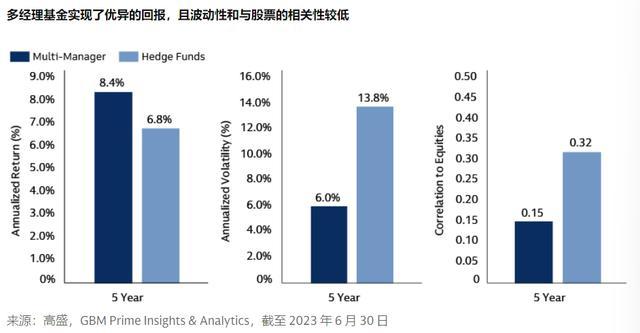

2017年以来,多司理基金进展出了关连性更低、强盛的夏普进展。

在曩昔五年中,与庸俗的对冲基金和多战略(非多司理)基金的概述鸿沟比拟,多司理对冲基金产生了更高的答复,波动性和股票关连性清楚较低

赚得更多,波动更小,关连性还更低,投资东说念主们开放了新世界!

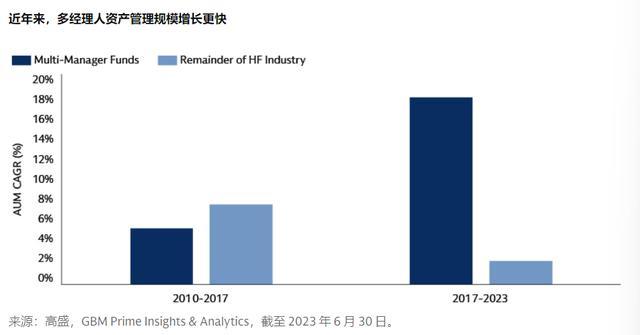

多司理基金在2017年至2023年时间的AUM增长了175%,而其他对冲基金鸿沟在归拢时期内增长了13%。

实践上,多司理平台主管了对冲基金的募资。

据主要经纪商意想,人人此类多司理平台唯独40个驾驭,治理限制约为3000亿好意思元,占对冲基金行业4万亿好意思元总治理限制的8%。

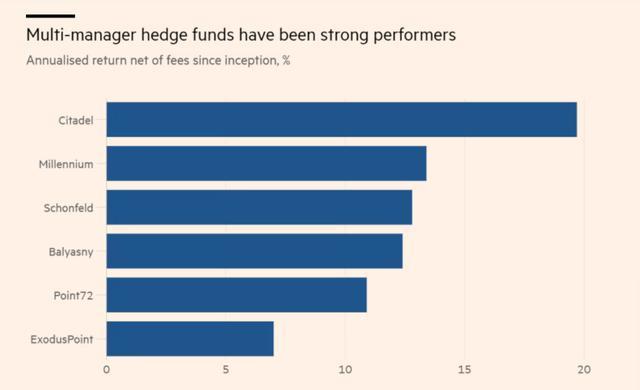

以Citadel为首,五家巨头组成了多司理基金的头部阵营:

其中:

Izzy Englander创立的Millennium是Citadel的老敌手,两家险些在归拢时期竖立,治理限制也收支无几。

另一巨头是驰名的Steven Cohen与他的Point 72。“对冲基金界的乔丹”在转型多战略后,相通进展优异,赶紧成长,与Citadel和Millennium并称多战略三巨头。

多司理基金险些吸走了曩昔几年绝大部分的募资,而顶尖平台又拿走了其中的绝大部分。甚而大部分巨头之后齐不再接受新资金,转而返还利润给投资东说念主。这使得投资东说念主退而求其次,追赶二线或者从巨头单飞的新基金。

投资东说念主一边争夺这些基金的份额,一边又在回首这会不会是下一个风险。

首要的回首是拥堵以及高杠杆。

由于多司理平台访佛的模式与战略,其握仓颠倒访佛,加上极高的杠杆。如上文所言,3000亿的金钱限制加上平均5倍的杠杆,约莫1.5万亿的巨量资金,投向相配访佛的头寸。

自然,以Citadel这么的巨头的风控水平,那无意不会是大的问题,但要是一家限制更小、才调更多的多战略平台爆仓,是否会激发系数这个词行业的连环回荡呢?

2020年3月好意思国遭受疫情冲击,好意思债市集出现历史生僻的流动性冲击,最终迫使好意思联储下场无尽量购债救市。这一次弘大的冲击背后,包括Citadel在内的多司理基金的大齐“好意思债基差交往”被驳斥导致了好意思债市集的瘫痪。

而最近好意思股事迹期上,如英伟达、meta这些万亿巨头公司在财报后动辄十个百分点以上的波动,背后也有多司理平台战略的影响。

其次是不菲的用度。

为了能够吸纳更大的资金限制,而市集上的Alpha又极为有限,“Alpha工场”们必须在基础设施参加和东说念主才争夺上参加大齐成本。

平台们在里面施行“达尔文主义”,严格的倚强凌弱。交往员们争夺鸠合分拨的老本。要是进展欠安,你的分拨可能会被削减,或者你可能会被罢职。进展优异的东说念主不错治理更多的金钱,并得到约15%至22%的收益。这是一种泼辣的精英轨制,有些东说念主称之为“绞肉机”。

而对于外部的东说念主才,平台豪掷令嫒。1000万至1500万好意思元的签约费并不生僻,保证支付的金额可能高达数千万好意思元。这些用度时常包括预支款以弥补烧毁的奖金和两年的保证金,岂论职工是否能坚握到终末,这些保证金齐会支付。

高盛、摩根士丹利等大投行的高管擅自示意,他们在财务上无法与这些平台竞争,而传统对冲基金的竞争敌手则颓败说,他们的招聘怒潮推高了系数这个词行业的东说念主才成本。

如斯高的用度谁来承担呢?谜底是投资东说念主。

Ken Griffin很早就给行业定了个标杆,Citadel选拔所谓“纵贯”的收费形状,他们不收传统对冲基金的2%治理费,而是将基金运行的系数成本转嫁到投资东说念主身上。据巴克莱测算,Citadel一年的费率可能高达7%。

投资东说念主们对此又爱又恨,即便扣除这些高成本,平台基金此前几年的事迹依旧优异,尤其是那些巨头。而这些高额参加又酿成了很高的竞争门槛,让投资东说念主们回首新的平台型基金无法跟这些巨头竞争。

对冲基金的进化与“投资的谜底”

事实上,不菲的成本参加,多年的“武备竞赛”带来的是行业的分化。

Balyasny7月在接受采访时示意:“这是一个颠倒难以成立和保管上风的行业,这种公司的 DNA是,除了成为别称优秀的投资者或交往员以外,你还必须擅长东说念主员治理、招聘、基础设施、风险和时间——从零开动,这些在今天很难竞争。”

这点在2023年尤其权臣,当年好意思股高唱大进,而好意思债为代表的无风险收益率高达5%。尽管Citadel、Millennium两巨头进展依旧优异,但其他限制较小的公司甚而齐跑不赢货基。甩掉2023年年底,Balyasny Asset Management 和Schonfeld Strategic Advisors 分辩高涨了 2.7% 和 3%。高盛的论述称:“2023年多司理基金的平均答复率险些与当年的无风险利率相通。”

系数这个词行业事迹平平,而Citadel这些顶尖的基金又不接受新资金,后果便是投资东说念主最近七年来首度抽出资金。甩掉6月底的12个月内,多司理基金资历了客户净撤资逾300亿好意思元,这是自2016年以来初次遭受资金净流出。

当回首对冲基金行业自他创立以来的发展历程时,Balyasny示意他看到了它与PE的相似之处:

“三四十年前,有比比皆是家PE公司,”他说。“但今天,这个行业绝大多的Alpha来自于六七家公司。我觉得对冲基金与此额皮毛似。如今,要创办一家PE公司并与黑石、凯雷和阿波罗竞争颠倒勤苦。我觉得多司理基金也一样。”

经过35年,Ken Griffin从当年的华尔街神童成了如今的对冲基金之王。

他一手摸索出的“Alpha 工场”是否找到了投资的终极谜底?

对于Citadel、千禧以及多司理东说念主平台基金的更多内容,《追风 RiskChase》将鄙人周对话前高盛亚洲高等银群众Mark和Bob,他们访谈和不时向上2000家对冲基金。届时,咱们将带来一线市集东说念主士对平台基金的办法,敬请期待。